Информационно-аналитический центр Anti-Malware.ru представляет очередной анализ рынка средств защиты от утечек конфиденциальных данных в России. В отчете приводятся данные объемов продаж и долей рынка основных игроков в 2011-2012 годах, а также делается прогноз развития рынка на текущий 2013 год.

3. Объемы продаж в 2011-2012 годах

4. Доли рынка в 2011-2012 годах

5. Объем продаж в 2012 году по сегментам рынка

6. Прогноз развития рынка на 2013 год

7. Комментарии партнеров Anti-Malware.ru

1. Введение

Отчет представляет собой ежегодное независимое исследование состояния рынка систем защиты от утечек конфиденциальной информации (DLP – Data Leak Prevention, или ILD&P - Information Leak Detection & Prevention) в России по итогам 2011-2012 годов.

Это четвертое по счету подобное исследование, проведенное информационно-аналитическим центром Anti-Malware.ru (предыдущее было опубликовано в сентябре 2012 года - Анализ рынка систем защиты от утечек конфиденциальных данных (DLP) в России 2010-2012).

В исследовании освещается текущая ситуация на рынке DLP в России, положение основных игроков-производителей, их объемы продаж и занимаемые доли рынка, а также делается прогноз развития на текущий 2013 год.

Приведенные в исследовании данные за 2011-2012 годы могут не совпадать с официальными данными участников рынка DLP в России, так как являются экспертной оценкой авторов исследования.

При проведении анализа эксперты не ставили своей целью каким-либо образом повлиять на общественное мнение, изменить расстановку сил на рынке, принизить или, наоборот, приукрасить чьи-то достижения или каким-либо другим способом исказить реальное положение дел на рынке.

2. Методология

Прежде, чем приступить непосредственно к анализу, необходимо конкретизировать суть термина «средства защиты от утечек конфиденциальной информации» (DLP-продуктами). Это очень важно, так как в настоящее время в России множество различных компаний пытается под видом данного термина продвигать свои решения, которые, иной раз, кардинально отличаются по своему функциональному наполнению и, как следствие, своему назначению.

Существует множество определений данного рынка, большинство из которых либо носит расплывчатый характер, либо сводится к набору присущих для «настоящего DLP-продукта» функций в угоду рыночной стратегии отдельных производителей, что, с нашей точки зрения, неверно.

В данном исследовании традиционно под DLP-решениями мы будем понимать такие продукты, которые позволяют в режиме реально времени обнаружить и/или блокировать несанкционированную передачу (утечку) конфиденциальной информации по какому-либо каналу коммуникации, используя информационную инфраструктуру предприятия.

Технически контролируемыми DLP-продуктом каналами могут выступать:

- Электронная почта (трафик SMTP, POP3, IMAP4).

- Веб-ресурсы – публичные почтовые сервисы, социальные сети, форумы, блоги, чаты и т.п. (трафик по протоколам HTTP, HTTPS и FTP).

- Программы для обмена мгновенными сообщениями и пиринговые клиенты (ICQ, Jabber, MSN, Skype, многочисленные клиенты для сетей P2P и т.п.).

- Сетевая печать (SMB Printing, NCP Printing, LPD, IPP и т.д.)

- Внешние устройства, подключенные к рабочим станциям или серверам (USB-диски, CD/DVD, локальные принтеры, несанкционированные передатчики WiFi, Bluetooth, IrDa, модемы и т.п.).

DLP-продукт должен обеспечивать возможности обнаружения случайного или умышленного несанкционированного использования информации сотрудниками компании, а не перекрывать все каналы полностью. Кроме того, важнейшим критерием причисления решения к классу DLP, с нашей точки зрения, является наличие возможностей автоматического или ручного анализа произошедших событий и передаваемой информации (в режиме реального времени или т.н. пост-анализа архива накопленной информации).

Важно отметить, что в данном исследовании мы не учитывали компании, в чьих продуктах DLP-составляющая не является основным элементом и фактором его покупки. Например, это относится к UTM-устройствам или иным комплексным средствам сетевой безопасности.

Приведенные в исследовании данные за 2011-2012 календарные годы были получены из различных источников, среди которых: официальные данные участников рынка, информация из открытых источников, а также экспертные оценки аналитиков портала Anti-Malware.ru.

Все данные объемов продаж указаны в пересчете по среднегодовому курсу в долларах США в ценах для конечных пользователей. Это дает суммы, значительно превышающие реальные доходы компаний-производителей или их дистрибьюторов на территории России (то есть цифры объема продаж в ценах для конечного пользователя и данные реальных доходов производителей различаются на величину наценки каналов продаж).

В силу специфики рынка из объемов продаж не вычитались сопровождающие проекты услуги (предпродажный консалтинг, внедрение, послепродажное обслуживание), а также включенное в состав конечного продукта программное и аппаратное обеспечение третьих сторон (например, базы данных Oracle, операционные системы Oracle Solaris, серверное оборудование и т.п.).

3. Объемы продаж в 2011-2012 годах

Ниже приведены данные по объемам продаж различных производителей на рынке систем защиты от утечек в России (в ценах для конечных пользователей).

Таблица 1: Объемы продаж основных игроков DLP-рынка в России за 2011-2012 годы

| Производитель | Объем продаж млн. долл., 2011 |

Объем продаж млн. долл., 2012 |

Рост 2011-2012 |

| InfoWatch | 10,5 | 20,4 | 94,3% |

| Инфосистемы Джет | 8,1 | 11,8 | 45,7% |

| Zecurion | 6,5 | 9,5 | 46,0% |

| Websense | 3,4 | 5,2 | 52,9% |

| Symantec | 1,8 | 2,6 | 44,4% |

| McAfee | 0,4 | 0,6 | 50,0% |

| GTB Technologies | - | 0,3 | - |

| Другие | 1,3 | 2,1 | 61,5% |

| Весь рынок | 32,0 | 52,5 | 64,0% |

Рисунок 1: Объемы продаж основных игроков DLP-рынка в России за 2011-2012 годы (млн. $)

2012 год оказался рекордным по темпам роста для российского DLP -рынка. Суммарный рост рынка составил 64%, что превосходит прогнозируемые нами годом ранее значения. В абсолютных цифрах объем рынка увеличился с $32 до $52,5 млн.

Начиная с 2011 года российский DLP-рынок находится в фазе быстрого роста, которая, по нашему мнению, связана с принципиальным выходом DLP на широкий рынок клиентов, т.е. за рамки нишевого решения для узкого числа крупных и богатых компаний-инноваторов. Именно с этим в первую очередь связано увеличение темпов роста рынка, которое мы наблюдаем уже второй год подряд.

Другим драйвером рынка стало фактическое принятие DLP-решений в качестве неотъемлемого элемента практически любой системы безопасности крупнейших российских компаний, где интерес к ним за прошедший год также значительно вырос.

Как и годом ранее, лидируют по объему продаж российские компании InfoWatch ($20,4 млн.), «Инфосистемы Джет» ($11,8 млн.) и Zecurion ($9,5 млн.). За ними следуют зарубежные производители Websense (5,2 млн.) и Symantec ($2,6 млн.).

Тройка лидеров в 2012 году показала очень уверенный рост объемов продаж. Так компания InfoWatch увеличила свой объем продаж на рекордные 94%. Продажи идущих следом за ней компаний «Инфосистемы Джет» и Zecurion выросли на 45,7% и 46% соответственно. По сравнению с прошлыми годами увеличился рост продаж зарубежных производителей. Компании Websense и Symantec увеличили объем продаж на 52,9% и 44,4% соответственно.

Важно отметить, что, согласно методологии исследования, оценка объема продаж компаний InfoWatch и «Инфосистемы Джет», проводилась с учетом не только разрабатываемого ими программного обеспечения, но и наличием сопутствующих услуг, а также стоимости лицензий на необходимые сторонние продукты (базы данных Oracle, серверное оборудование и т.д.). Естественно, объем продаж только самих программных продуктов InfoWatch (в основном это TrafficMonitor) и «Дозор-Джет» от «Инфосистемы Джет» существенно меньше приведенных в таблице 1 данных (на десятки процентов).

Также важно отметить, что объем продаж компании Zecurion складывается из продаж трех продуктов – Zlock, Zgate и Zdiscovery, которые часто могут поставляться в рамках одного проекта. Разделять их продажи не имеет смысла, и было бы несправедливо, так как у конкурентов решения, имеющие аналогичное функциональное наполнение, продаются в рамках набора модулей одного и тоже решения.

В категории «Другие» учитывались продажи таких компаний как Falcongaze, «МФИ Софт», RSA, Trend Micro и Verdasys и других.

4. Доли рынка в 2011-2012 годах

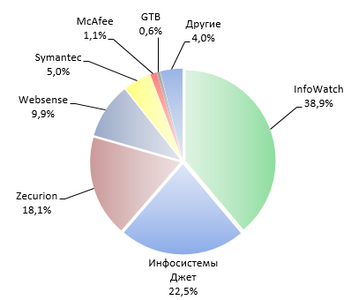

Для лучшего понимания ситуации на рынке удобнее оперировать долями рынка основных игроков, и их изменениями по сравнению с предыдущим периодом. Для этого данные из таблицы 1 были пересчитаны в проценты от общего объема рынка. Результаты представлены в таблице 2 и рисунках 2-3.

Таблица 2: Доли рынка основных игроков DLP-рынка в России за 2011-2012 годы

| Производитель | Доля рынка 2011 | Доля рынка 2012 | Изм. доли рынка 2011-2012 |

| InfoWatch | 32,8% | 38,9% | 6,1% |

| Инфосистемы Джет | 25,3% | 22,5% | -2,8% |

| Zecurion | 20,3% | 18,1% | -2,2% |

| Websense | 10,6% | 9,9% | -0,7% |

| Symantec | 5,6% | 5,0% | -0,6% |

| McAfee | 1,3% | 1,1% | -0,2% |

| GTB Technologies | - | 0,6% | 0,6% |

| Другие | 4,1% | 4,0% | -0,1% |

Рисунок 2: Доли рынка основных участников DLP-рынка в России за 2011 год

Рисунок 3: Доли рынка основных участников DLP-рынка в России за 2012 год

Рисунок 4: Изменение долей рынка участников DLP-рынка в России за 2011-2012 годы

В 2012 году изменений позиций игроков не произошло, но на фоне высоких темпов роста рынка изменилось качество позиции в первой тройке. Так компания InfoWatch, лидер российского рынка, заметно упрочила свои позиции, в то время как компании «Инфосистемы Джет» и Zecurion, напротив, потеряли часть своей доли рынка. В общей сложности трио лидеров укрепило свои позиции, контролируя в сумме 79% рынка. Напомним, что годом ранее аналогичный показатель составлял 78%.

Таким образом, наметившееся в 2011 году укрепление позиций отечественных компаний продолжилось и в 2012 году. Несмотря на тот факт, что западные производители, Websense и Symantec, также продемонстрировали высокие темпы роста, их оказалось недостаточно для завоевания дополнительной доли рынка.

Так доля рынка компании InfoWatch в 2012 году за счет беспрецедентного роста существенно увеличилась на 6,1% и составила 38,9%. Доли рынка идущих следом компаний «Инфосистемы Джет» и Zecurion, напротив, уменьшились на 2,8% и 2,2% и составили 22,5% и 18,1% соответственно.

Компании Websense и Symantec ослабили свои позиции, потеряв по 0,6-0,7% рынка каждая. Websense теперь контролирует 9,9%, а корпорация Symantec - 5% российского DLP-рынка.

В 2012 году в России стал заметен новый игрок, компания GTB Technologies, которой за год удалось провести несколько внедрений и завоевать 0,6% рынка, что является весьма неплохим результатом для первого года работы.

5. Объем продаж в 2012 году по сегментам рынка

Так как подавляющаю часть DLP-рынка в России в денежном выражении по-прежнему приходится на сегмент крупного бизнеса (в российской классификации от 1000 рабочих станций выше) и государственных ведомств, то проведение сегментации в таком ключе теряет смысл. Однако весьма интересно сделать оценку средней стоимости проекта по внедрению DLP-систем для основных игроков.

По оценке Anti-Malware.ru средняя стоимость проекта по внедрению и сопровождению DLP-решения от компании InfoWatch по итогам 2012 года составляет около $300-400 тыс. По сравнению с прошлым годом средняя цена проекта заметно снизилась, что связано с появлением большего количества новых клиентов и проектов с невысокими бюджетами. Но большую часть оборота InfoWatch по-прежнему формируют проекты в крупнейших российских компаниях и государственных ведомствах, например, таких как «Газпромбанк», «Мегафон», РЖД, ФНС РФ, ФТС РФ, Министерство обороны РФ и другие. Более 60% проектов InfoWatch приходится на компании с количеством рабочих станций более 1000.

Аналогичная ситуация с компанией «Инфосистемы Джет». По оценке Anti-Malware.ru средняя стоимость DLP от этого производителя составляет $230-280 тыс., т.е. также приходится на сегмент крупных компаний, среди которых «Росгосстрах» «Уралвагонзавод», «Норильский никель», «Русал», «Евросеть», «МДМ-Банк» и другие.

Исключительно в этом же сегменте крупного бизнеса находятся основные продажи решений от Websense и Symantec. Средняя стоимость внедрения и сопровождения проекта для них составляет от $200-400 тыс. Для средних компаний их продукты также являются слишком дорогостоящими.

Несколько иначе обстоят дела в компании Zecurion, а также рядом игроков, входящих в категорию «Другие» (Falcongaze, «МФИ Софт» и т.д.). Здесь средняя стоимость проекта значительно меньше. По оценке Anti-Malware.ru она составляет $50-150 тыс. Поэтому становится понятным, что значительная часть доходов этих компаний приходится на сегмент среднего бизнеса, так как это позволяет средняя стоимость проекта и относительная простота внедрения и сопровождения.

Однако, например, у Zecurion есть достаточно много и крупных заказчиков, среди которых «Сбербанк», «Аэрофлот», «Ростелеком», «Роснефть», Allianz, МКБ и другие. Поэтому говорить о фокусе этого производителя на сегменте среднего бизнеса было бы некорректно.

6. Прогноз развития рынка на 2013 год

Тенденция быстрого роста российского DLP-рынка сохраняется и в текущем 2013 году. По нашей оценке в 2013 году рынок должен продемонстрировать рост на уровне 45-50%, таким образом, достигнув объема в $76-78 млн.

Интерес к защите от утечек конфиденциальных данных постепенно становится массовым в сегменте крупного бизнеса и государственных ведомств. DLP перестает быть экзотической игрушкой и развлечением офицеров безопасности. Спрос на такие решения вышел за рамки компаний-инноваторов и становится стандартным элементом защиты для крупных организаций.

Возрастающая конкуренция на рынке вынуждает производителей активнее идти в сегмент среднего бизнеса, адаптировать свои продукты специально для него за счет упрощения и типизации установки и настройки, а также снижения стоимости владения. Эксперты Anti-Malware.ru рассматривают средний бизнес как основу для будущего роста рынка в ближайшие 3 года. Вопрос лишь в том, кто первый из крупных игроков сможет предложить на рынке действительно функциональный, но, в тоже время, простой, надежный и адекватный по цене продукт.

Рассмотрим как могут измениться позиции игроков на рынке к концу 2013 года. Для начала обратимся к таблице 3, в которой для каждого производителя указано значение потенциала роста на 2013 год.

Градация потенциала роста осуществляется по следующим степеням:

- отрицательный – снижение объема продаж, уменьшение доли производителя на рынке;

- стагнация - сохранение текущего объема продаж, уменьшение доли производителя на рынке (при условии роста рынка в целом);

- низкий – рост объема продаж от 0 до 30%;

- высокий – рост объема продаж от 30 до 50%;

- очень высокий – рост объема продаж свыше 50%.

Таблица 3: Потенциал роста и позиции основных игроков на 2013 год (прогноз)

| Производитель | Потенциал роста | Позиция на рынке по итогам 2013 года |

| InfoWatch | Очень высокий | 1 |

| Инфосистемы Джет | Высокий | 2 |

| Zecurion | Высокий | 3 |

| Websense | Высокий | 4 |

| Symantec | Высокий | 5 |

| McAfee | Низкий | 6-8 |

| GTB Technologies | Очень высокий | 6-8 |

| Falcongaze | Очень высокий | 6-8 |

Так как рынок в целом остается достаточно закрытым, то делать точные прогнозы достаточно сложно, поскольку приобретение или потеря нескольких крупных проектов может существенным образом сказаться на положении игроков. Поэтому, в некоторых случаях в таблице 3 указаны диапазоны мест, которые может занимать компания по окончании 2013 года.

Компания InfoWatch в 2013 году сохранит свое лидерство на рынке. Темпы роста объема продаж этой компании ожидаются очень высокими, что не позволит конкурентам приблизиться к ней по итогам года. Компания продолжает активно развивать свои продукты для крупных клиентов, в первую очередь флагманского InfoWatch Traffic Monitor, который в начале года обновился до версии 4.0 и уже ожидает обновления до следующей версии. В сегменте среднего бизнеса компания рассчитывает на InfoWatch Traffic Monitor Enterprise Appliance и версию InfoWatch Traffic Monitor Standard.

Компания «Инфосистемы Джет» способна показать значительные темпы роста в 2013 году. Компания активно развивает свой продукт «Дозор-Джет» версии 5.0, который значительно усилился новыми функциями контроля сетевых протоколов, получил своего агента для рабочих станций и удобную систему пост-анализа. Ожидается, что темпы роста продаж этого производителя будут как минимум высокими.

Компания Zecurion активно развивает и интегрирую свою линейку продуктов, как для контроля трафика на уровне интернет-шлюза, так и для контроля внешних устройств на рабочих станциях, а также шифрования. В конце прошлого года компания выпустила новинки Zecurion Zlock 5.0, Zgate 4.0 и Zdiscovery 2.0, которые получили серьезное технологическое развитие. С другой стороны относительная простота и невысокая стоимость продуктов позволяет им находить клиентов из числа среднего бизнеса. Ожидается, что темпы роста Zecurion в 2013 будут высокими, но едва ли превысят 40%.

Большой рыночный потенциал имеется у зарубежных компаний Websense и Symantec. Однако шансов всерьез бороться за лидерство на российском рынке у представительств этих известных в мире компаний пока не предвидится. Проблема заключаются в ограниченных возможностях локальных представительств этих компаний, которым не хватает ресурсов для более динамичного роста. Таким образом, для этих производителей на 2013 год прогнозируется высокий потенциал роста на уровне 30-40%.

McAfee, RSA и Trend Micro сильные продукты по своему функциональному наполнению, международный опыт внедрений, также значительные корпоративные ресурсы. Однако, ни для одного из этих производителей продажи DLP-решений в России по-прежнему не являются значимыми, и, как показывает опыт, для них будет сложно концентрироваться на DLP- рынке, инвестировать в него и учитывать местную специфику. Потенциал роста для этих компаний – Низкий.

Активным игроками на российском DLP-рынке в 2013 году являются Falcongaze, «МФИ Софт» и GTB Technologies. Решения этих компаний имеют ряд интересных функциональных возможностей и, соответственно, преимуществ по отношению к более известным конкурентам. Поэтому они имеют все шансы занять свою нишу на рынке и их потенциал роста оценивается как очень высокий.

Илья Шабанов, управляющий партнер Anti-Malware.ru, так прокомментировал результаты исследования:

«Российский DLP-рынок продолжает активный рост, превосходящий наши самые смелые ожидания. Третий год подряд рынок растет на десятки процентов, увеличившись в объеме с $22 млн. в 2010 году до $52 млн. в 2012 году. Еще недавно такой размер рынка выглядел фантастикой, но за несколько лет стал реальностью и уже не за горами рубеж в $100 млн.

На этой волне роста выиграет тот, кто сумеет застолбить за собой как можно большую территорию, особенно в сегменте среднего бизнеса. К концу 2013 года объем DLP-рынка в России должен достигнуть отметки $76-78 млн. Мы ожидаем, что большая часть этого роста придется на российское трио лидеров, а также новых перспективных игроков».

7. Комментарии партнеров Anti-Malware.ru

Константин Левин, директор по продажам компании InfoWatch:

«Как видно из отчета, рынок DLP продолжает демонстрировать стабильный рост. Можно заметить, что мы несколько расходимся с Anti-Malware.ru в оценке объемов и роста рынка. Это кажущееся противоречие объясняется тем, что InfoWatch работает преимущественно в сегменте Enterprise и, как следствие, мы даем экспертную оценку именно ему, но в определении общего объема рынка вполне полагаемся на аналитиков Anti-Malware.ru. Дельта расхождения в наших оценках очень мала, это говорит о том, что рынок Enterprise активно развивается, а SMB пока находится в зачаточном состоянии.

По нашим оценкам, в сегменте Enterprise компании InfoWatch уже принадлежит половина рынка, и мы планируем дальше увеличивать долю присутствия. В то же время, мы начали активное движение в сектор SMB. Небольшие компании предъявляют особые требования к DLP-решениям, поэтому мы разрабатываем продукты, которые будут легкими в управлении и интеграции».

Ляпунов Игорь, Директор Центра информационной безопасности «Инфосистемы Джет»:

«DLP-решение становится неотъемлемым элементом практически любой системы корпоративной безопасности и интерес к ним за прошедший год значительно вырос. Мы отмечаем заметное повышение зрелости и требовательности заказчиков. У них сформировалось четкое понимание, того что им нужно от DLP-решений. Возникла даже некоторая стандартизация требований к DLP-решениям. Кроме того, рынок стал более прозрачным – игроки, продукты, их сильные и слабые сторон, ценовая политика.

Как следствие на лицо все более возрастающая конкуренция, некоторое снижение стоимости инсталляций и небольшое падение маржинальности. Но все это идет исключительно на пользу и рынку, и решениям в частности: производители уделяют значительное внимание качеству своих решений, новому функционалу, новым технологиям. Оценка последних полутора лет показывает, что рынок и решения за этот период преодолели дистанцию примерно равную той, которую раньше проходили за 5-7 лет».

Александр Ковалёв, заместитель генерального директора Zecurion:

«Росту продаж Zecurion способствовали глубокие эволюционные изменения в линейке основных продуктов, Zecurion Zgate и Zecurion Zlock. Сохранив преемственность с предыдущим версиями продуктов, унаследовав их лучшие стороны, такие как простота внедрения и удобство эксплуатации, наши DLP-системы повысили точность распознавания конфиденциальных данных. Кроме того, были существенно расширены возможности модуля отчётности. Особое внимание разработчики уделили технологичности продуктов. В результате наши решения выигрывают у конкурентов по всем ключевым критериями в рамках открытых тендеров.

Мы также отмечаем повышение спроса со стороны заказчиков на продукты для поиска и классификации корпоративных информационных ресурсов. Так, объёмы продаж Zecurion Zdiscovery в несколько раз превзошли наши собственные прогнозы, поэтому мы планируем активно развивать данное направление в дальнейшем.

Профиль заказчиков не претерпел существенных изменений. По-прежнему наибольший спрос на Zecurion DLP исходит со стороны крупного бизнеса (от нескольких тысяч рабочих мест). Это не удивительно, ведь потребителям Enterprise-сегмента нужен действительно стабильный продукт от вендора с хорошей репутацией. Это позволяет выстраивать долгосрочные отношения с нашими заказчиками. К примеру, один из крупнейших в мире финансово-страховых концернов Allianz уже около 5 лет использует Zecurion DLP».

Евгений Тетенькин, руководитель направления «Информационная безопасность» компании «МФИ Софт»:

«Планомерный рост рынку DLP-систем обеспечен еще как минимум на протяжении нескольких лет, так как он по-прежнему остается ненасыщенным даже в сегменте крупного бизнеса. Будет увеличиваться и доля сегмента СМБ, поэтому на разработку решений для этого рынка направлены силы крупнейших игроков. В частности, рост позиций отдельных вендоров может объясняться именно экспансией в сторону сегмента малого и среднего бизнеса.

По внутренним оценкам нашего аналитического центра, DLP-решения компании "МФИ Софт" уже сейчас входят в пятерку наиболее популярных систем российского рынка, а в сегменте крупного бизнеса стабильно входит в ТОП-3.

Система "Гарда Предприятие" изначально способна к обработке в режиме реального времени постоянно увеличивающихся объемов информации, поэтому для крупных предприятий наше решение остается одним из приоритетных. Сейчас в задачи наших разработчиков входит углубленная проработка аналитического функционала системы, который позволит сделать мощный инструмент для глубинной аналитической работы по совершенствованию политики безопасности».

Владимир Емышев, Business Development Manager, NGS Distribution:

«Российский рынок DLP представляет собой стабильно развивающий сегмент рынка, с довольно высокой конкурентной составляющей. На рынке присутствует большое количество как отечественных игроков, так и иностранных производителей. В данном случае заказчик может подобрать нужную систему, отталкиваясь от своих личных потребностей и задач.

Как и на любом конкурентном рынке, решающую роль играет уровень сервиса, который может обеспечить для заказчика канал того или иного вендора.

За короткий срок (компания GTB Technologies в России с 05.2012) компания сумела успешно реализовать первые проекты и получить лестные отзывы как от заказчиков так и от интеграторов реализовывавших проект. Компания не собирается останавливаться на достигнутом и планирует усиливать свое влияние на рынке стран СНГ».