Информационно-аналитический центр Anti-Malware.ru представляет очередной анализ рынка средств защиты от утечек конфиденциальных данных в России. В отчете приводятся данные объемов продаж и долей рынка основных игроков в 2013-2015 годах, а также делается прогноз развития рынка на текущий 2016 год.

3. Объемы продаж в 2013-2015 годах

4. Доли рынка в 2013-2015 годах

5. Объем продаж в 2014-2015 годах по сегментам рынка

6. Прогноз развития рынка на 2016 год

7. Комментарии партнеров Anti-Malware.ru

1. Введение

Отчет представляет собой ежегодное независимое исследование состояния рынка систем защиты от утечек конфиденциальной информации (DLP — Data Leak Prevention, или ILD&P — Information Leak Detection & Prevention) в России по итогам 2013-2015 годов.

Это шестое по счету подобное исследование, проведенное информационно-аналитическим центром Anti-Malware.ru (предыдущее было опубликовано в декабре 2014 года — Расширенный анализ рынка систем защиты от утечек конфиденциальных данных (DLP) в России 2012-2014).

В этом году рынок DLP рассматривается нами в широком понимании этого термина, куда помимо классического DLP входят и другие продукты — так называемые DLP-Lite (неполнофункциональные DLP), а также продукты, изначально ориентированные не на предотвращение утечки, а на последующий анализ событий.

В исследовании освещается текущая ситуация на рынке DLP в России, рассматривается положение основных игроков-производителей, их объемы продаж и занимаемые доли рынка, а также делается прогноз развития на текущий 2016 год.

Приведенные в исследовании данные за 2013-2015 годы могут не совпадать с официальными данными участников рынка DLP в России, так как являются экспертной оценкой авторов исследования.

При проведении анализа эксперты не ставили своей целью каким-либо образом повлиять на общественное мнение, изменить расстановку сил на рынке, принизить или, наоборот, приукрасить чьи-то достижения или как-то иначе исказить реальное положение дел на рынке.

2. Методология

Прежде чем приступить непосредственно к анализу, необходимо конкретизировать суть термина «средство защиты от утечек конфиденциальной информации» (DLP-продукт). За последние 5 лет с ростом уровня осведомленности клиентов значение термина DLP внутри индустрии информационной безопасности практически устоялось. В то же время спектр применения DLP-систем на практике постоянно увеличивается, и вместе с тем эволюционирует понимание самого термина.

По сути современные DLP-системы давно не являются исключительно средствами обнаружения и предотвращения случайных или умышленных действий инсайдеров. Это гораздо более мощные инструменты анализа больших объемов данных: сетевого трафика, передаваемых по сети данных, используемых и хранимых документов, информации о поведении пользователей. Такой колоссальный объем данных может использоваться для самых разных задач — например, для определения нелояльных сотрудников, центров влияния в компании, обнаружения хищений, коррупционных схем, злоупотреблений служебным положением и многого другого. Потенциально он может стать мощной информационной базой для корпоративной службы безопасности. Пока названия этого нового и более масштабного рынка не придумано, мы будем называть его DLP в широком понимании этого термина.

С технической точки зрения под DLP-системами мы традиционно будем понимать такие продукты, которые позволяют в режиме реального времени обнаружить и/или блокировать несанкционированную передачу (утечку) конфиденциальной информации по одному или нескольким каналам коммуникаций, используя информационную инфраструктуру предприятия. При этом для обнаружения утечек должен использоваться контентный и контекстный анализ данных.

Технически каналами, контролируемыми DLP-продуктом, могут выступать:

- Электронная почта (трафик SMTP, POP3, IMAP4).

- Веб-ресурсы — публичные почтовые сервисы, социальные сети, форумы, блоги, чаты и т. п. (трафик по протоколам HTTP, HTTPS и FTP).

- Программы для обмена мгновенными сообщениями и пиринговые клиенты (ICQ, Jabber, MSN, Skype, многочисленные клиенты для P2P-сетей и т. п.).

- Сетевая печать (SMB Printing, NCP Printing, LPD, IPP и т. д.).

- Внешние устройства, подключенные к рабочим станциям или серверам (USB-диски, CD/DVD, локальные принтеры, несанкционированные передатчики Wi-Fi, Bluetooth, IrDa, модемы и т. п.).

- IP-телефония (протоколы SIP, SDP, H.323, T.38, MGCP, SKINNY и др.).

DLP-продукт должен обеспечивать возможности обнаружения случайного или умышленного несанкционированного использования информации сотрудниками компании посредством ее анализа, а не только перекрывать все каналы полностью. Кроме того, важнейшим критерием причисления решения к классу DLP, с нашей точки зрения, является наличие возможностей автоматического или ручного анализа произошедших событий и контентного анализа передаваемой информации (в режиме реального времени, или т. н. постанализ архива накопленной информации).

Важная функция современного DLP-решения — возможность автоматического поиска несанкционированных копий и мест хранения конфиденциальных данных на рабочих станциях и корпоративных серверах. Такие возможности присутствуют в большинстве имеющихся на рынке DLP-систем, но не являются для них обязательными.

Необходимо отметить, что в данном исследовании мы не учитывали компании, в чьих продуктах DLP-составляющая не является основным элементом и фактором его покупки. Например, это относится к UTM-устройствам или иным комплексным средствам сетевой безопасности.

Приведенные в исследовании данные за 2013-2015 календарные годы были получены из различных источников, среди которых: официальные данные участников рынка, информация из открытых источников, а также экспертные оценки аналитиков Anti-Malware.ru.

Все данные объемов продаж указаны в ценах для конечных пользователей в рублях и в долларах США в пересчете по среднегодовому курсу ЦБ РФ. Это дает суммы, значительно превышающие реальные доходы компаний-производителей или их дистрибьюторов на территории России (то есть цифры объема продаж в ценах для конечного пользователя и данные реальных доходов производителей различаются на величину наценки каналов продаж).

В силу специфики рынка из объемов продаж не вычитались услуги, сопровождающие проекты (предпродажный консалтинг, внедрение, послепродажное обслуживание), а также включенное в состав конечного продукта программное и аппаратное обеспечение третьих сторон (например, базы данных Oracle, операционные системы Oracle Solaris, Microsoft Windows, серверное оборудование и т. п.).

3. Объемы продаж в 2013-2015 годах

Ниже приведены данные по объемам продаж различных производителей на рынке систем защиты от утечек в России в российских рублях и долларах США (в ценах для конечных пользователей).

Таблица 1. Объемы продаж основных игроков DLP-рынка в России за 2013-2015 годы (млн руб.)

| Производитель | Объем продаж 2013 | Объем продаж 2014 | Объем продаж 2015 | Рост 2013-2014 |

Рост 2014-2015 |

| InfoWatch | 814 | 1181 | 1457 | 45,1% | 23,4% |

| Solar Security* | - | - | 821* | - | 37,1%** |

| Инфосистемы Джет | 480 | 599 | - | 24,7% | - |

| SearchInform | 369 | 546 | 703 | 47,8% | 28,8% |

| Zecurion | 436 | 548 | 652 | 25,7% | 19,0% |

| DeviceLock | 519 | 545 | 572 | 5,1% | 5,0% |

| МФИ Софт | 105 | 115 | 139 | 9,5% | 20,9% |

| Forcepoint (Websense) | 200 | 165 | 123 | -17,7% | -25,5% |

| Lumension | 153 | 125 | 85 | -18,2% | -32,0% |

| Symantec | 99 | 64 | 45 | -35,1% | -29,7% |

| Другие | 166 | 150 | 135 | -9,3% | -10,0% |

| Весь рынок | 3341 | 4038 | 4732 | 20,9% | 17,2% |

* В апреле 2015 года системный интегратор «Инфосистемы Джет» выделил свой бизнес по разработке решений информационной безопасности в отдельную независимую компанию Solar Security. На новую компанию были переключены все продажи популярной на рынке DLP-системы «Дозор-Джет», которая позже была переименована в Solar Dozor. По этой причине начиная с 2015 года компания «Инфосистемы Джет» перестает быть производителем DLP-систем, уступая место Solar Security.

** Рост объема продаж Solar Security в 2015 году рассчитывался относительно объема продаж «Инфосистем Джет» в 2014 году.

В 2014 и 2015 году российский DLP-рынок в рублях показал очень высокие темпы роста, увеличившись сначала до 4,1, а затем до 4,7 млрд руб. Суммарный рост рынка составил 20,9% и 17,2% соответственно.

Чтобы понимать динамику российского рынка DLP относительно глобального, пересчитаем цифры в доллары США. При этом за среднегодовые курсы доллара США к рублю в 2013-2015 годах примем курсы по данным ЦБ РФ (2013 — 31,82; 2014 — 37,97; 2015 — 60,66).

Таблица 2. Объемы продаж основных игроков DLP-рынка в России за 2013-2015 годы (млн USD)

| Производитель | Объем продаж 2013 | Объем продаж 2014 | Объем продаж 2015 | Рост 2013-2014 |

Рост |

| InfoWatch | 25,6 | 31,1 | 24,0 | 21,6% | -22,8% |

| Solar Security | - | - | 13,5 | - | -14,2%** |

| Инфосистемы Джет | 15,1 | 15,8 | - | 4,5% | - |

| SearchInform | 11,6 | 14,4 | 11,6 | 23,9% | -19,4% |

| Zecurion | 13,7 | 14,4 | 10,7 | 5,3% | -25,5% |

| DeviceLock | 16,3 | 14,4 | 9,4 | -11,9% | -34,3% |

| МФИ Софт | 3,3 | 3,0 | 2,3 | -8,2% | -24,3% |

| Forcepoint (Websense) | 6,3 | 4,3 | 2,0 | -31,0% | -53,3% |

| Lumension | 4,8 | 3,3 | 1,4 | -31,4% | -57,4% |

| Symantec | 3,1 | 1,7 | 0,7 | -45,6% | -56,0% |

| Другие | 5,2 | 4,0 | 2,2 | -24,0% | -43,7% |

| Весь рынок | 105,0 | 106,3 | 77,8 | 1,3% | -25,9% |

** Рост объема продаж Solar Security в 2015 году рассчитывался относительно объема продаж «Инфосистем Джет» в 2014 году.

Из-за значительного понижения курса рубля, начавшегося во второй половине 2014 года и продолжившегося в 2015 году, в пересчете в долларах США динамика рынка оказалась негативная. Несмотря на рост рынка в долларах США на 1% по итогам 2014 года, по результатам 2015 года он обвалился сразу на 26%. В абсолютном выражении объем рынка уменьшился со $105 млн в 2013 году до $78 млн в 2015 году, откатившись на уровень 2012 года.

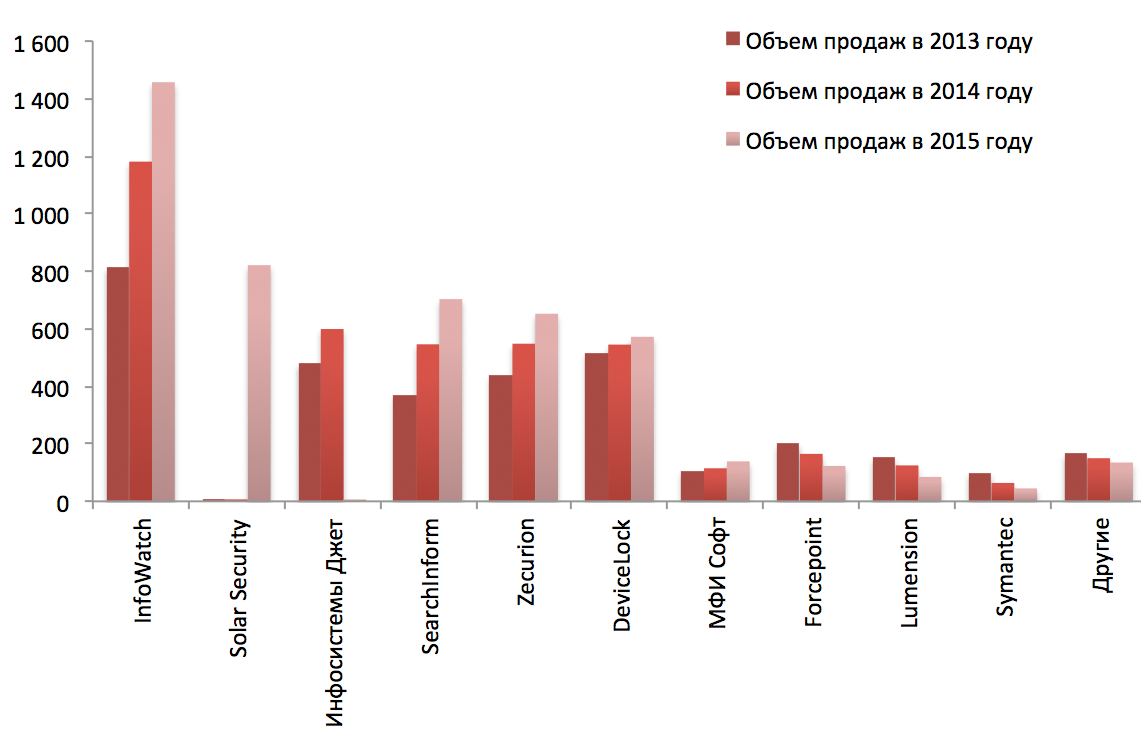

Рисунок 1. Объемы продаж основных игроков DLP-рынка в России за 2013-2015 годы (млн руб.)

В рублевом исчислении российский DLP-рынок продолжает расти на десятки процентов в год. Несмотря на замедление темпов роста относительно 2011-2013 годов, фаза быстрого роста рынка продолжается. По нашему мнению, она связана с принципиальным выходом DLP на широкий рынок клиентов, а также с расширением сферы применения DLP-продуктов (экономическая безопасность, улучшение производительности, отслеживание лояльности сотрудников и т. п.). Это позволяет использовать DLP-системы не только отделами информационной безопасности, но и другими подразделениями компании, например службами безопасности или кадровыми службами.

Важным драйвером рынка стало фактическое принятие DLP-решений в качестве неотъемлемого элемента системы безопасности любой крупной российской компании. В первую очередь это связано с тем, что российский бизнес за прошедшие годы накопил значительную интеллектуальную собственность, массивы персональных данных, клиентские базы и другие виды конфиденциальной информации, которые теперь необходимо защищать. В связи с этим встает вопрос о технических средствах мониторинга и предотвращения инцидентов, который успешно решается современными DLP-системами.

Позиции игроков на рынке за 2014-2015 годы не претерпели существенных изменений. По итогам 2015 года лидируют по объему продаж российские компании InfoWatch (1457 млн руб. / $24 млн), Solar Security (отделившаяся от «Инфосистем Джет») (821 млн руб. / $13,5 млн) и SearchInform (703 млн руб. / $11,6 млн). Последняя вытеснила из лидирующей тройки другую российскую компанию — Zecurion (652 млн руб. / $10,7 млн). За ними следуют другие российские компании — DeviceLock (572 млн руб. / $9,4 млн) и МФИ Софт (139 млн руб. / $2,3 млн). Зарубежные производители Forcepoint (бывший Websense) и Symantec существенно ослабили свои позиции.

Тройка лидеров в 2014 и 2015 году показала уверенный рост объемов продаж. Компания InfoWatch в 2015 году увеличила объем продаж на 23% в рублях, а годом ранее — на целых 45%. Продажи идущих следом за ней компаний Solar Security и SearchInform в 2015 году выросли на 37% и 29% в рублях соответственно. В 2014 году SearchInform продемонстрировала рекордный для рынка рост на 47,8%. Компании Zecurion, DeviceLock и МФИ Софт также увеличили объем продаж в рублях на 19%, 5% и 21% соответственно.

По сравнению с предыдущим 2014 годом динамика роста продаж всей первой шестерки игроков заметно отличается. Так рост продаж компаний InfoWatch, SearchInform и Zecurion значительно замедлился. Solar Security и МФИ Софт, напротив, заметно прибавили, а DeviceLock сохранил темпы роста на том же уровне.

Важно отметить, что, согласно методологии исследования, оценка объема продаж компаний проводилась с учетом не только разрабатываемого ими программного обеспечения, но и наличием сопутствующих услуг, а также стоимости лицензий на необходимые сторонние продукты (базы данных Oracle, серверное оборудование и т. д.). Например, объем продаж только самих программных продуктов InfoWatch TrafficMonitor и Solar Dozor существенно меньше данных, приведенных в таблицах 1-2 (на десятки процентов).

Компании SearchInform, Zecurion и МФИ Софт преимущественно придерживаются модели прямых продаж и почти все услуги по внедрению и поддержке оказывают собственными силами. Поэтому для этих компании собственные доходы фактически равняются доходам в ценах конечных пользователей.

В категории «Другие» учитывались продажи таких компаний как McAfee, Falcongaze, GTB, «Трафика», Iteranet, RSA, Trend Micro и Verdasys и других.

4. Доли рынка в 2013-2015 годах

Для лучшего понимания ситуации на рынке удобнее оперировать долями рынка основных игроков и их изменениями по сравнению с предыдущим периодом. Для этого данные из таблицы 1 были пересчитаны в проценты от общего объема рынка. Результаты представлены в таблице 3 и на рисунках 2-4.

Таблица 3. Доли рынка основных игроков DLP-рынка в России за 2013-2015 годы

| Производитель | Доля рынка 2013 | Доля рынка 2014 | Доля рынка 2015 | Изм. доли рынка 2013-2015 |

| InfoWatch | 24,4% | 29,2% | 30,8% | 6,4% |

| Solar Security | - | - | 17,3% | 17,3% |

| Инфосистемы Джет | 14,4% | 14,8% | - | -14,4% |

| SearchInform | 11,1% | 13,5% | 14,9% | 3,8% |

| Zecurion | 13,0% | 13,6% | 13,8% | 0,8% |

| DeviceLock | 15,5% | 13,5% | 12,1% | -3,4% |

| МФИ Софт | 3,1% | 2,8% | 2,9% | -0,2% |

| Forcepoint (Websense) | 6,0% | 4,1% | 2,6% | -3,4% |

| Lumension | 4,6% | 3,1% | 1,8% | -2,8% |

| Symantec | 3,0% | 1,6% | 1,0% | -2,0% |

| Другие | 5,0% | 3,7% | 2,9% | -2,1% |

Рисунок 2. Доли рынка основных участников DLP-рынка в России в 2013 году

Рисунок 3. Доли рынка основных участников DLP-рынка в России в 2014 году

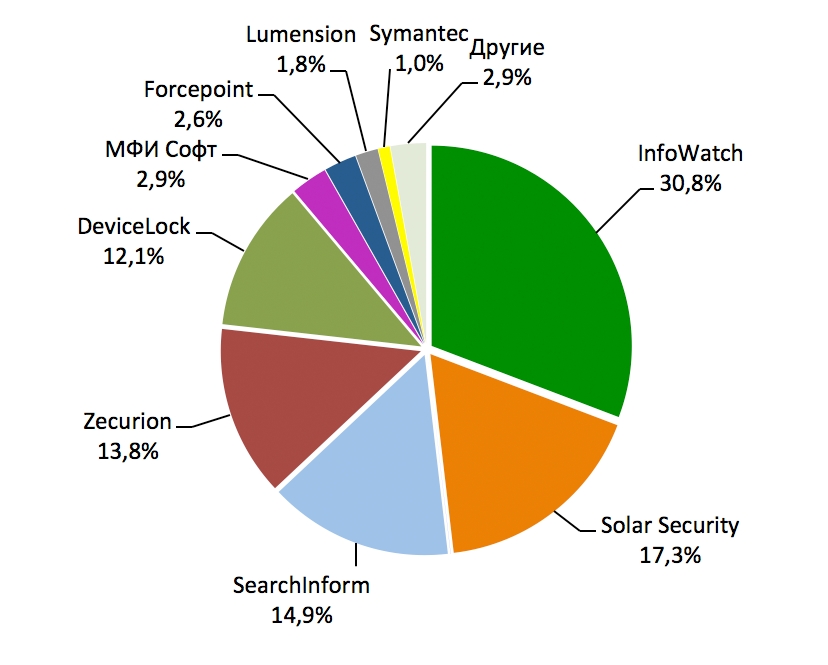

Рисунок 4. Доли рынка основных участников DLP-рынка в России в 2015 году

По итогам 2015 года лидером DLP-рынка по-прежнему является InfoWatch с долей 30,8%. За ней следует Solar Secury с долей рынка 17,3%. Замыкает тройку лидеров SearchInform, контролирующий 14,9% рынка.

Очень близко от лидирующей тройки находятся Zecurion и DeviceLock с долями рынка 13,8% и 12,1% соответственно. На долю МФИ Софт приходится 2,9% рынка.

Как мы видим в таблице 3 и на рисунке 5, все первые шесть лидирующих мест занимают российские компании, которые год за годом укрепляют свои позиции относительно американских конкурентов, среди них заметными можно считать только три — Forcepoint (бывший Websense), Lumension и Symantec. Крупнейший из зарубежных игроков — Forcepoint — занимает только 2,6% рынка. Доли остальных игроков не превышают 2%, и их можно считать незначительными.

В категории «Другие» наиболее заметными можно назвать компании McAfee, Falcongaze и GTB Technologies.

Рисунок 5. Изменение долей рынка участников DLP-рынка в России в 2013-2015 годах

Компания Solar Security была впервые включена в расчеты в 2015 году вместо «Инфосистем Джет».

В 2014-2015 годах значительно укрепили свои позиции на рынке компании InfoWatch, SolarSecury (относительно доли «Инфосистем Джет») и SearchInform. Так, компания InfoWatch, лидер российского рынка, увеличила свою долю на 6,4%. Доля рынка SolarSecury выросла относительно ее предшественницы — компании «Инфосистемы Джет» — на 2,9%. SearchInform сумела нарастить свою долю на 3,8% и выйти на третье место на рынке. Такие результаты особенно впечатляют на фоне довольно вялых изменений на рынке в предыдущие годы.

В то же время доли рынка Zecurion и МФИ Софт за два года фактически не изменились. Первая укрепила позиции на 0,7%, что значительно хуже лидеров, а доля второй фактичекски осталась на том же уровне, уменьшившись на 0,2%. DeviceLock оказалась единственной российской компанией, которая потеряла значительную часть рынка, ее доля за два года снизилась на 3,4%.

Forcepoint (бывший Websense), Lumension и Symantec постепенно теряют свои позиции. Так, доля Forcepoint за два последние года уменьшилась более чем на половину до скромных 1,5%, доля Lumension — на 2,8%, а доля Symantec и вовсе упала на две третьих до 1%.

По итогам анализа необходимо отметить, что импортозамещение на рынке DLP в России уже состоялось без вмешательства государства. Активная конкуренция среди российских производителей и близость к клиенту сделали свое дело. Теперь вернуть утраченные позиции зарубежным производителям будет практически невозможно.

5. Объем продаж в 2014-2015 годах по сегментам рынка

Подавляющая часть DLP-рынка в России в денежном выражении по-прежнему приходится на сегмент крупного бизнеса (в российской классификации — от 1000 рабочих станций и выше) и госсектор. Но к DLP-системам растет интерес со стороны среднего бизнеса, в первую очередь в диапазоне от 500 до 1000 рабочих станций.

К продуктам для защиты от утечек присматриваются и более мелкие компании до 500 рабочих станций. Но рынок в этом сегменте сильно ограничен размерами бюджетов заказчиков и, как следствие, не может быть удовлетворен текущими полнофункциональными продуктами (по стоимости подходит только DLP-Lite). Зачастую, чтобы снизить стоимость, производители пытаются предложить для этого сегмента уменьшенный функционал, заниженное качество защиты, минимальные настройки и отчетность, что не может устроить заказчика. Некоторые производители уже стараются довести свои продукты или их отдельные модули до уровня работающих из коробки, с минимальными необходимыми действиями в процессе установки и настройки. Тем не менее данный сегмент все еще находится в стадии формирования, и можно его не рассматривать.

К сожалению, в силу конфиденциальности мы не можем привести точные цифры продаж по каждому сегменту рынка. Взамен этого приведем «тепловую карту рынка» (см. таблицу 4).

Таблица 4. Объем продаж основных участников рынка в 2014 и 2015 годах по сегментам рынка («тепловая карта рынка»)

| Производитель | Средний бизнес (менее 1000 рабочих станций) | Крупный бизнес (свыше 1000 рабочих станций) | Госсектор* |

| InfoWatch | |||

| Solar Security (Инфосистемы Джет) | |||

| SearchInform | |||

| Zecurion | |||

| DeviceLock | |||

| МФИ Софт | |||

| Forcepoint (Websense) | |||

| Lumension | |||

| Symantec | |||

| Другие | |||

| Доля сегмента в общем объеме рынка | 23% | 55% | 22% |

![]() - 90-й перцентиль

- 90-й перцентиль ![]() - 10-й перцентиль

- 10-й перцентиль

* К госсектору относятся министерства, ведомства и другие государственные федеральные и региональные структуры. Госкорпорации и компании с государственным участием относятся к крупному и среднему бизнесу в зависимости от их размера.

Как мы видим, наиболее «горячим» в денежном отношении остается сегмент крупного бизнеса, на который приходится 55% рынка. Сегмент среднего бизнеса и госсектор заметно отстают от него по объему. На них приходится 23% и 22% соответственно.

Стоит обратить внимание на различную рыночную специализацию игроков рынка, это хорошо видно по нашей «тепловой карте». InfoWatch и Solar Security получают большую часть доходов в сегменте крупного бизнеса. Кроме этого, почти доминирующим в денежном выражении является их положение в госсекторе, откуда они получают важную часть своих доходов. В сегменте среднего бизнеса эти производители представлены слабо.

Портфель заказов SearchInform, Zecurion и DeviceLock более сбалансирован, причем значительную долю доходов эти компании получают в сегменте среднего бизнеса. Websense, МФИ Софт и Symantec практически не имеют продаж в госсекторе и фокусируются на сегменте крупного бизнеса. При этом Websense и МФИ Софт имеют продажи и в компаниях среднего размера.

Рисунок 6. Разделение рынка по сегментам в 2014-2015 годах

Проведем анализ средней стоимости проекта по внедрению DLP-систем для основных игроков.

Первая группа производителей ориентируются исключительно на крупные проекты. По оценке Anti-Malware.ru, средняя стоимость проекта по внедрению и сопровождению DLP-решения от компании InfoWatch по итогам 2015 года составляет около 9 млн руб. (около $150 тыс.). По сравнению с 2013 годом средняя цена проекта снизилась на 5%. Большую часть оборота InfoWatch по-прежнему формируют проекты в крупнейших российских компаниях и государственных ведомствах, например таких как «Газпром», «Новатэк», «Транснефть», ВТБ, «Сбербанк», «Мегафон», РЖД, ФНС РФ, ФТС РФ, Министерство обороны РФ и другие.

Аналогичная ситуация с компанией Solar Security. По оценке Anti-Malware.ru, средняя стоимость проекта по внедрению Solar Dozor в 2015 году составила около 7 млн руб. ($115 тыс.), т. е. также приходится на сегмент крупных компаний, среди которых «Ростелеком», ФПК и ТГК 1 и другие.

Исключительно в этом же сегменте крупного бизнеса находятся основные продажи Forcepoint (бывшая Websense) и Symantec, а также GTB Technologies (входит в категорию «Другие»). Средняя стоимость проекта для них составляет от 9 до 15 млн руб. ($150-250 тыс). По текущему курсу рубля их продукты являются слишком дорогостоящими, особенно для среднего бизнеса.

Вторая группа производителей ориентируется как на крупные, так и на средние компании. В их числе SearchInform, Zecurion и МФИ Софт, а также ряд игроков, входящих в категорию «Другие» (McAfee, Falcongaze, «Трафика» и т. д.). Здесь средняя стоимость проекта значительно ниже. По оценке Anti-Malware.ru, она составляет от 1,2 до 5 млн руб. ($25-83 тыс).

Однако у производителей второй группы есть и очень крупные клиенты. Например, клиентами SearchInform являются ВЭБ, ВТБ, «Русал», Х5 Retail Group, Банк Открытие, ОАК, «Северсталь» и другие. Клиентами Zecurion являются компании «Аэрофлот», «Роснефть», «Башнефть», Allianz, МКБ, «Росбанк», Министерство обороны, Федеральное казначейство РФ и другие. Поэтому говорить о фокусе этих производителей на сегменте среднего бизнеса было бы некорректно.

В третью группу можно отнести DeviceLock и Lumension, продукты которых максимально просты в установке и настройке и подходят для сегмента среднего и малого бизнеса. От небольших заказчиков эти производители получают значительную долю доходов. Средняя стоимость заказа здесь составляет порядка 150-250 тыс. руб. Столь низкая цена возможна благодаря относительной простоте отдельных компонентов продуктов, легкому внедрению и сопровождению. Тем не менее, например, у DeviceLock при этом есть значительное количество крупных клиентов, где средняя стоимость проекта составляет, по нашей оценке, около 7 млн руб.

6. Прогноз развития рынка на 2016 год

Рост российского DLP-рынка сохранится и в текущем 2016 году, но его темпы по сравнению с 2013-2015 годами немного замедлятся. По нашей оценке, в 2016 году рынок должен продемонстрировать рост на уровне 13-15% в рублях, таким образом достигнув объема 5,3-5,4 млрд руб.

При средневзвешенном годовом курсе рубля за доллар США в 2016 году на уровне 71 это будет соответствовать $74-76 млн. Таким образом, в долларах США российский рынок DLP второй год подряд будет падать.

Нестабильность политической и экономической ситуации в мире рождает высокий уровень неопределенности в российской экономике. При неблагоприятном сценарии капитальные вложения будут сильно ограничиваться бизнесом, что влечет за собой стагнацию и падение рынков ИТ и ИБ в целом, как это было в 2008-2009 годах. Этот фактор неопределенности будет оказывать сильное негативное влияние на рынок DLP.

Волатильность на валютном рынке также не способствуют росту рынка. В большинстве случаев DLP-системы завязаны на дорогое оборудование, базы данных и иной вспомогательный софт и сервисы, которые необходимо покупать за валюту. Поэтому средняя стоимость проекта с падением курса рубля будет неминуемо расти даже у российских производителей. Зарубежные производители с дальнейшим ростом курса доллара США вовсе могут полностью потерять рынок в России.

Третьим важным фактором влияния на рынок является импортозамещение, которое поддерживается на уровне государства, особенно в сфере ИТ и ИБ. Импортозамещение все активнее переходит из формата лозунгов к программным действиям, что неминуемо приведет к новому переделу на DLP-рынке. Зарубежные производители, особенно из США, попадают под дополнительное давление, что постепенно приведет к их полному выдавливанию с рынка. На рынке минимум шесть достойных внимания российских DLP-систем, и рынок быстро найдет замену импорту.

Возрастающая конкуренция на рынке вынуждает производителей активнее идти в сегмент среднего бизнеса, адаптировать свои продукты специально для него. Добиться этого можно за счет упрощения и типизации установки и настройки, а также снижения стоимости владения. Эксперты Anti-Malware.ru рассматривают средний бизнес как основу для будущего роста рынка в ближайшие 2-3 года.

В то же время на российском рынке существует большой потенциал даже в сегменте крупного бизнеса. В первую очередь за счет отраслей, в которых уровень проникновения DLP-систем пока крайне слабый. Например, предприятия военно-промышленного комплекса (ВПК), научные организации, сфера образования и медицины.

Рассмотрим, как могут измениться позиции игроков на рынке к концу 2016 года. Для начала обратимся к таблице 5, в которой для каждого производителя указано значение потенциала роста на 2016 год.

Градация потенциала роста осуществляется по следующим степеням:

- отрицательный — снижение объема продаж в рублях, уменьшение доли производителя на рынке;

- стагнация — сохранение текущего объема продаж в рублях, уменьшение доли производителя на рынке (при условии роста рынка в целом);

- низкий — рост объема продаж от 0 до 15% в рублях;

- высокий — рост объема продаж от 15 до 30% в рублях;

- очень высокий — рост объема продаж свыше 30% в рублях.

Таблица 5. Потенциал роста и позиции основных игроков на 2016 год (прогноз)

| Производитель | Потенциал роста | Позиция на рынке по итогам 2016 года |

| InfoWatch | Высокий | 1 |

| Solar Security | Высокий | 2 |

| SearchInform | Высокий | 3 |

| Zecurion | Низкий | 4 |

| DeviceLock | Низкий | 5 |

| МФИ Софт | Низкий | 6 |

| Forcepoint | Отрицательный | 7-9 |

| Lumension | Отрицательный | 7-9 |

| Symantec | Отрицательный | 7-9 |

Так как рынок в целом остается закрытым, то делать точные прогнозы достаточно сложно, поскольку приобретение или потеря нескольких крупных проектов может существенным образом сказаться на положении игроков. Поэтому в некоторых случаях в таблице 4 указаны диапазоны мест, которые может занимать компания по окончании 2016 года.

Компания InfoWatch в 2016 году сохранит свое лидерство на рынке. Темпы роста объема продаж этой компании ожидаются высокими, но на уровне рынка, что не позволит конкурентам приблизиться к ней по итогам года. Компания продолжает активно развивать свои продукты для крупных клиентов, в первую очередь флагманский InfoWatch Traffic Monitor, который готовится к обновлению до версии 6.0. В сегменте среднего бизнеса компания рассчитывает на версию InfoWatch Traffic Monitor Standard, но его рыночный потенциал сильного ограничен.

Solar Securuty защитит второе место на рынке по итогам 2016 года. Компания активно развивает Solar Dozor версии 6.0, в которой значительно усовершенствован аналитический аппарат постанализа и добавлена система рейтингов сотрудников и другие механизмы, повышающие эффективность работы офицера ИБ. Продукт рассчитан только на крупных клиентов. Поэтому отсутствие облегченной версии для средних компаний окажется сдерживающим факторов для роста этого игрока. Ожидается, что темпы роста продаж этого производителя будут высокими.

Компания SearchInform активно развивает «Контур информационной безопасности», в том числе за счет новых модулей. Наметились шаги в сторону партнерской модели продаж, компания становится более ориентированной на клиента. В 2016 году она должна показать высокие темпы роста и закрепиться на третьей позиции.

Компания Zecurion располагает технологически сильной линейкой продуктов, которая должна получить обновление в 2016 году. В ней ожидается появление нового аналитического аппарата, чего сейчас сильно не достает. Относительная простота и невысокая стоимость продуктов позволяет им находить клиентов из числа среднего бизнеса. Ограничивающим фактором роста с нашей точки зрения является ориентация на прямые продажи, недостаточная работа с партнерским каналом продаж и недоработки в продвижении. Ожидается, что темпы роста Zecurion в 2016 будут низкими, на уровне рынка.

МФИ Софт серьезно доработала революционную версию своей DLP-системы «Гарда Предприятие» 3.0, в которой значительно переработана система хранения и анализа событий, появилась функция блокировки трафика. Это позволит компании побороться за новых клиентов и увеличить свои темпы роста. Ограничивающим фактором для МФИ Софт является проблема роста, нехватка внутренних ресурсов для продвижения и более активных продаж. Поэтому ожидается, что темпы роста этой компании будут невысокими.

Американские компании Forcepoint (бывшая Websense), Lumension и Symantec в 2016-2017 годах будут находиться под сильным давлением, связанным в первую очередь с высоким курсом доллара США и политикой импортозамещения. Оставшиеся крупные контракты вероятнее всего будет ими потеряны. Таким образом, прогноз для этих компаний резко негативный.

В категории «Другие» наилучшие предпосылки для роста и шансы на увеличение своей доли рынка имеет российская компания Falcongaze. Неплохие шансы также у израильской GTB Technologies. Так как Израиль не присоединился к санкциям против России, то GTB Technologies может стать зарубежной альтернативой российским компаниям в условиях отказа от продукции американских конкурентов. Но против нее будет играть высокий курс рубля.

Илья Шабанов, генеральный директор аналитического центра «AM Медиа», так прокомментировал результаты исследования:

«Непростая экономическая ситуация с одной стороны привела в замедлению темпов роста российского DLP-рынка в рублях и его падению в долларовом выражении, а с другой —способствовала ускоренному импортозамещению. Лидирующие шесть позиций на рынке по итогам 2015 года занимают российские производители, чья совокупная доля рынка составляет уже более 91%. Среди российских компаний разворачивается жесткая конкуренция в сегменте крупного бизнеса и госсекторе, что способствует постепенному снижению цены, росту качества и функциональности отечественных DLP-систем. В то же время проникновение в сегмент среднего бизнеса, имеющий большой потенциал, пока недостаточное, и здесь еще предстоит много работы — потенциал этого сегмента, на мой взгляд, будет только расти».

7. Комментарии партнеров Anti-Malware.ru

Валентин Крохин, директор по маркетингу SolarSecurity:

«2015 год — это второе рождение Dozor, мы его существенно обновили. Во-первых, мы стали продаваться по вендорской модели, что сразу дало существенный прирост, так как продукт был востребован, но ранее не продавался другими партнерами по понятным причинам. Во-вторых, это выход Solar Dozor 6.0. В нем мы изменили схему работы с продуктом: в результате он стал работать больше на выявление и предотвращение корпоративного мошенничества, сделано это за счет мощного аналитического функционала и самой схемы работы с системой. Ну а функционал по перехвату — это просто один из источников данных для такой работы».

Сергей Ожегов, генеральный директор SearchInform:

«В 2015 году мы провели значительную работу по подготовке к «трудным временам». Скорректировали политику, переориентировали разработку на первоочередные запросы клиентов. Поэтому в 2016 год мы вошли с надежными партнерами и заказчиками, с планами по внедрению. Также в преддверии 2016-го мы начали работу по освоению новых рынков. Активно расширяем линейку продуктов: в начале 2015-го вывели на рынок систему учета рабочего времени — WorKTime Monitor, к концу 2016-го планируем выход SIEM — SearchInform Event Manager».

Александр Ковалёв, заместитель генерального директора Zecurion:

«Для нас важно, что Zecurion является прибыльным с самого основания, и мы развиваем компанию за счет собственных средств, полученных от продаж уже существующих продуктов, а не планов или неработающих прототипов. При этом мы сохраняем тот темп, с которым развивается рынок в ценах для конечных потребителей. Мы не совсем согласны, что правильно оценивать объем продаж DLP-вендоров по ценам для конечных клиентов, ведь некоторые компании теряют до 60% от заявленной суммы, но в любом случае в этом вопросе мы полностью доверяем аналитическому центру Anti-Malware.ru. В планах Zecurion на текущий год выпустить полностью обновленную консоль управления с акцентом на аналитику всего, что происходит с корпоративной информацией. Для нас это приоритет, и мы уверены, что сможем сделать лучшую систему управления среди всех DLP-вендоров».

Олеся Ярмоленко, генеральный директор «Смарт Лайн Инк» (DeviceLock):

«В последние годы интерес к DLP-продуктам, несмотря на проявления экономического кризиса, сохранился на стабильном уровне. Все больше потребителей приходит из среднего бизнеса, как и ожидалось, при этом нам удалось сохранить основную часть заказчиков из корпоративного сегмента. Более того, благодаря расширению лицензируемой базы удалось достичь некоторого роста объемов продаж. Отметим также, что заказчики стали намного тщательнее подходить к выбору решений, более внимательно сравнивать варианты — при этом предлагаемые технические характеристики и возможности продуктов стали играть ключевую роль».

Виолетта Красова, руководитель направления DLP Центра информационной безопасности компании «Инфосистемы Джет»:

«В 2015 году рынок DLP закономерно продолжал расти. Пристальное внимание компаний к своим активам было небеспочвенным, ведь любая конфиденциальная информация, будь то база заказчиков/контрагентов или данные о суммах сделок, послужит конкурентным преимуществом для уволенного сотрудника на рынке труда. И обернется существенными финансовыми потерями для компании.

Меняется и угол восприятия DLP-систем. Каждая вторая компания начала рассматривать решение как инструмент экономической безопасности. Вендоры идут навстречу бизнесу, совершенствуя и делая более доступными интерфейсы, инструменты расследований и графическое представление информации об утечках. За последний год возрос интерес к адаптации DLP-систем под решение конкретных бизнес-задач, например, по приведению данных к требованиям регуляторов или созданию режима коммерческой тайны.

Обладатели DLP-систем все больше осознают необходимость выстраивания процессов вокруг DLP (тонкие настройки системы и их актуализация, привлечение консультантов по информационной безопасности, составление алгоритмов ответственности сторон и т. д.).

«Громкие дела» об утечках данных и их последствиях заставляют компании приходить к пониманию того, что без такой составляющей, как DLP-система, трудно считать меры по обеспечению безопасности комплексными, что, безусловно, необходимо в сложившихся реалиях».