Очередной независимый анализ российского рынка антивирусной защиты в 2008 году, в котором приводятся данные по объему продаж, долям рынка ведущих игроков, сравнение с 2007 годом и прогноз развития ситуации на 2009 год.

3. Объем продаж и доли рынка в 2007- 2008 годах

4. Анализ результатов за 2008 год

6. Комментарии партнеров Anti-Malware.ru

1. Введение

Статья представляет собой независимый анализ рынка антивирусной защиты в России по итогам 2008 года. Подобный обзор в рамках проекта Anti-Malware.ru проводится ежегодно и призван с определенной точностью ответить на вопрос: Кто есть кто на рынке антивирусной защиты в России?

Публикация подготовлена без участия кого-либо из производителей, их представителей на территории России (дистрибьюторов, реселлеров и пр.) или иных лиц, заинтересованных в умышленном искажении информации о ситуации на рынке.

Приведенные здесь данные за 2007-2009 годы могут не совпадать с официальными данными участников антивирусного рынка, так как являются экспертной оценкой авторов при активном участии сообщества Anti-Malware.ru.

При подготовке анализа эксперты не ставили своей целью каким-либо образом повлиять на общественное мнение, изменить расстановку сил на рынке, принизить или наоборот приукрасить чьи-то достижения или каким-либо другим способом исказить реальное положение дел на рынке.

Неторые цифры в отчете были уточнены и скорректированы. Это было вызвано неточностью в оценке объема продаж корпорации Symantec, так как ранее из него были неточно исключены продажи всех неантивирусных продуктов.

(Updated 06.2010)

2. Методология

Приведенные в этой статье данные за 2007-2009 календарные годы были получены из различных источников, среди которых: официальные данные участников рынка, информация из открытых источников (СМИ), а также экспертные оценки аналитиков Anti-Malware.ru.

Все данные объемов продаж указаны в пересчете в доллары США в ценах для конечных пользователей, что дает суммы, несколько превышающие реальные доходы компаний-производителей или их дистрибьюторов на территории России (то есть цифры объема продаж в ценах для конечного пользователя и данные реальных доходов вендоров различаются на величину наценки каналов продаж).

В анализе не учитывались возможные доходы от технологических продаж вендоров, например, когда антивирусный движок продается в составе продукта третьей компании.

3. Объем продаж и доли рынка в 2007-2008 году

Ниже приведены данные по объемам продаж различных вендоров и их доли на антивирусном рынке в России (в ценах для конечных пользователей).

Таблица 1: Объем продаж основных участников рынка антивирусной защиты в России за 2007-2008 годы

| Производитель | Объем продаж млн. долл., 2007 |

Объем продаж млн. долл., 2008 |

Рост 2007-2008 |

| Лаборатория Касперского | 60,2 | 98,0 | 62,8% |

| Eset | 18,3 | 43,0 | 135,0% |

| Symantec* | 20,0 | 22,0 |

10,9% |

| Доктор Веб | 8,4 | 15,5 | 84,5% |

| Trend Micro | 8,6 | 9,5 | 10,5% |

| McAfee | 3,2 | 3,5 | 9,4% |

| Panda Security | 2,0 | 2,2 | 10,0% |

| Другие производители | 7,9 | 7,5 | -5,1% |

| Весь рынок | 128,6 | 201,2 | 56,5% |

* Объем продаж корпорации Symantec за 2008 был скорректирован в меньшую сторону, так как ранее из него были неточно исключены все неантивирусные продукты.

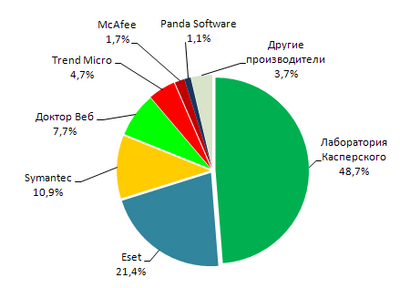

Рисунок 1: Доли основных участников рынка антивирусной защиты в России в 2008 году

Несмотря на кризис, суммарный объем рынка антивирусного программного обеспечения в 2008 году в России составил рекордные $201 млн., что почти на 57% больше $128 млн. в 2007 году. Хотя темпы роста рынка несколько замедлились (годом ранее этот показатель составил 94%) они все еще остаются достаточно высокими.

Как и годом ранее наибольший вклад в рост антивирусного рынка внесло "обеление" программного обеспечения, установленного в организациях и на компьютерах домашних пользователей. Производители антивирусного программного обеспечения провели большую работу в ритейле, сделав значительный шаг в сторону потребителя – коробочные продукты теперь можно встретить в магазинах шаговой доступности в различных городах России. Для многих клиентов купить антивирус становится проще, чем искать для него в сети пиратские ключи, что продолжает сказываться на росте доходов вендоров.

Значимым событием 2008 года стало активное продвижение антивирусных продуктов по подписке через интернет-провайдеров. По сути открылся новый емкий канал продаж, в котором преуспела компания «Доктор Веб», первой воспользовавшись предоставленной бизнес-возможностью.

Государство в 2008 году продолжало стимулировать рынок крупными государственными тендерами на поставку антивирусного ПО, что также внесло существенный вклад в объем рынка, особенно в условиях начавшегося в конце года финансового кризиса.

Как видно из таблицы 1, в 2008 году на рынке произошли серьезные изменения, существенно изменился расклад в лидирующей пятерке. Во-первых, компания Eset за счет очень высоких темпов роста (135%) смогла занять второе место на рынке, опередив корпорацию Symantec, которая показала устойчивый, но небольшой рост (10.9%).

Во-вторых, другому российскому вендору, компании «Доктор Веб», удалось опередить терявшую последние годы позиции компанию Trend Micro в борьбе за четвертую позицию на рынке. Темпы роста продаж «Доктор Веб» оказались лучшими для этой компании за последние годы (84.5%).

Рост объема продаж лидера рынка – компании «Лаборатория Касперского», в 2008 году составил 62%, что заметно хуже, чем годом ранее. Для сравнения в 2007 году темпы роста этой компании составляли 141%.

Компании Trend Micro, а также McAfee и Panda Security хоть и оказались в положительной зоне, но их темпы роста (9-10%) в 2008 году оказались гораздо ниже среднерыночных.

В графу "другие производители" вошли такие вендоры, как Microsoft, Sophos, Agnitum, Aladdin, BitDefender, F-Secure, Avast, Avira, Safe'n'Soft Software и т.д. Суммарный объем продаж этих производителей по нашей оценке уменьшился до $7,5 млн.

Важно отметить, что тройка лидеров – "Лаборатория Касперского", Eset и Symantec - в сумме заработали $163 млн., что составляет 81% от всего объема рынка антивирусного ПО в России. Годом ранее эти компании в сумме контролировали 77%. Этот факт позволяет говорить о фактическом разделе рынка между тремя вендорами и о выдавливании с него более мелких игроков.

4. Анализ результатов за 2008 год

Таблица 2: Доли основных участников на рынке антивирусной защиты в России за 2007-2008 годы

| Производитель | Доля рынка 2007 | Доля рынка 2008 | Изменение доли рынка |

| Лаборатория Касперского | 46,8% | 48,7% | 1,9% |

| Eset | 14,2% | 21,4% | 7,1% |

| Symantec | 15,6% | 10,9% | -4,6% |

| Доктор Веб | 6,5% | 7,7% | 1,2% |

| Trend Micro | 6,7% | 4,7% | -2,0% |

| McAfee | 2,5% | 1,7% | -0,7% |

| Panda Security | 1,6% | 1,1% | -0,5% |

| Другие производители | 6,2% | 3,7% | -2,4% |

Рисунок 2: Изменение долей рынка основных участников в 2008 году

Сравнивая доли рынка вендоров, которые они занимали в прошлом году, видно, что «Лаборатория Касперского» и Eset, как и раньше, упрочили свои позиции, отвоевав у конкурентов 1,4% и 6,7% соответственно. Кроме них свою долю рынка на 1,1% удалось упрочить и компании «Доктор Веб». Все остальные вендоры немного ослабили свои позиции.

Как видно из таблицы и рисунка 1, лидерство на российском рынке продолжает прочно удерживать «Лаборатория Касперского» с объемом продаж $98 млн., чья доля рынка составляет 48,7%. Успехи компании в 2008 году в первую очередь связаны с успехами в розничных продажах, в том числе за счет новой инновационной линейки продуктов для домашних пользователей с индексом 2009, а также с успешным продвижением в сегменте малого и среднего бизнеса и в госструктурах.

Как и ожидалось, компания Eset сумела выйти на второе место на рынке с 21,4% и объемом продаж $43 млн. Как и ранее, успехи Eset связаны с ростом розничных продаж, которые составляют около 50% всего дохода компании, а также активной работой с партнерами и агрессивной маркетинговой политикой.

Третью позицию на рынке с объемом продаж в $22 млн. занимает корпорация Symantec, доля которой на российском рынке за год уменьшилась c 15,6% до 10,9%. Большую часть доходов компания получила из корпоративного сегмента, а вот в розничных продажах у нее дела идут не так хорошо, как у «Лаборатории Касперского» и Eset. Хотя Symantec и начала делать первые активные шаги в ритейле, но результаты от них пока не так заметны. Именно этот факт не позволил корпорации в 2008 году серьезно побороться за второе место на рынке.

Как уже отмечалось выше, компания «Доктор Веб» сумела немного укрепить свою позицию на рынке. С объемом продаж около $15 млн. она занимает 7,7% рынка. Однако это существенно меньше, чем у идущей на третьем месте корпорации Symantec. Укрепление "Доктор Веб" объясняется несколькими факторами: удачным проектом Dr.Web AV-Desk (антивирус как услуга), который активно продается через интернет-провайдеров; долгожданным выходом новой версии Dr.Web 5.0.

Доля компания Trend Micro в 2008 году продолжила уменьшаться. Причина этого состоит во внутренних сложностях в компании ЗАО «АПЛ», ее эксклюзивного дистрибутора в России, и падении привлекательности ее продуктов с точки зрения продаж для партнеров.

Похожие проблемы испытывает и компания McAfee. До сих пор внимание компании к российскому рынку уделялось по остаточному принципу. В 2008 году ситуация вроде бы начала меняться – заработало официальное представительство McAfee в России, но влияние на рынок это пока не оказало.

Компания Panda Security замыкает список основных игроков российского антивирусного рынка с долей около 1,6%, которая постепенно уменьшается из года в год. Остальные игроки имеют доли рынка не превышающие барьер в 1% и поэтому не попали в детальный анализ.

Стоит упомянуть неудачников рынка, которые не только не воспользовались сильным ростом рынка, но и фактически свернули свою деятельность. Самые явные из них – это BitDefender и F-Secure. Первая не только не смогла занять какую-то приличную долю рынка, но попросту закрыла официальное представительство в России. Вторая же потеряла своего официального дистрибутора компанию «СфераБизнесСистемы», которая также прекратила существование. Также к неудачникам пока можно отнести Sophos и Microsoft, которые не смогли улучшить свои позиции. Продукция последних по различным причинам пока откровенно не идет в России.

5. Прогноз на 2009 год

Прогноз на 2009 год стоит начать с оценки общего объема российского антивирусного рынка. Предполагается, что из-за экономического кризиса рост рынка будет гораздо меньше, чем в последние несколько лет, и он едва ли превысит 20%. Таким образом, объем продаж в 2009 году должен составить не более $240 млн.

Несмотря на наблюдающийся общий спад на рынке IT из-за кризиса, рынок информационной безопасности, куда входит и антивирусное ПО, уменьшаться не будет. Будет отмечаться лишь уменьшение его темпов роста. Причина этого в том, что безопасность – это не та вещь, на которой экономят в кризис. Можно сказать, что антивирусное ПО попадает в категорию товаров «первой необходимости».

Наилучшая позиция в кризис будет у тех игроков, в объеме продаж которых подавляющую часть составляют доходы от корпоративного сегмента, так как мы не ожидаем значительного сокращения бюджетов на информационную безопасностье. Ориентированные на розничные продажи и сегмент малых предприятий игроки будут испытывать сильное давление из-за экономического кризиса.

Посмотрим теперь, как могут измениться позиции игроков на рынке к концу 2009 года. Для начала обратимся к таблице 3, в которой для каждого производителя указано значение потенциала роста на 2009 год.

Градация потенциала роста осуществляется по следующим степеням:

- отрицательный – снижение объема продаж, уменьшение доли вендора на рынке;

- стагнация - сохранение текущего объема продаж, уменьшение доли вендора на рынке (при условии роста рынка в целом);

- низкий – рост объема продаж от 0 до 30%;

- умеренно высокий – рост объема продаж от 30 до 50%;

- очень высокий – рост объема продаж свыше 50%.

Таблица 3: Потенциал роста и позиции основных игроков на 2009 год (прогноз)

| Производитель | Потенциал роста | Позиция на рынке по итогам 2009 года |

| Лаборатория Касперского | Умеренно высокий | 1 |

| Eset | Умеренно высокий | 2 |

| Symantec | Умеренно высокий | 3 |

| Доктор Веб | Низкий | 4 |

| Trend Micro | Низкий | 5 |

| McAfee | Низкий | 6 |

| Panda Security | Стагнация | 7 |

| Sophos | Стагнация | 8 |

| Microsoft | Стагнация | 9 |

| BitDefender | Стагнация | 10 |

| F-Secure | Стагнация | 11 |

Как видно из таблицы 3, в 2009 году не ожидается изменений позиций игроков. Среди игроков лидирующей шестерки существует слишком большой разрыв в объеме продаж и занимаемой доле рынка, что не позволяет говорить о возможных перестановках. У остальных игроков в нижней части таблицы недостаточно потенциала для активного продвижения.

"Лаборатория Касперского" в 2009 году должна показать темпы роста на уровне среднерыночных, большее не позволит сделать финансовый кризис, который замедлит рост продаж среди домашних пользователей, а также в сегментах малого и среднего бизнеса. Компенсировать падение темпов роста за счет крупного бизнеса будет сложно из-за задержки выхода новое версии корпоративных продуктов. Оценка потенциала роста – Умеренно высокий.

Похожее положение и у компании Eset, чьи темпы роста также будут снижаться, но останутся традиционно выше, чем у ее главного конкурента в лице «Лаборатории Касперского». На это положительно повлияет выход новой линейки продуктов с индексом 4.0, а также активная работа с каналом продаж. Оценка потенциала роста – Умеренно высокий.

Рост продаж корпорации Symantec в 2009 году также будет умеренно высоким. Положительно скажется усиление российского представительства корпорации, выход ряда удачных продуктов и технологий. Потенциал роста – Умеренно высокий.

Для компании Trend Micro этот год будет переходным и, как следствие, здесь не стоит ожидать существенного роста. Компания открыла официальное представительство, активно перестраивает партнерскую сеть и стратегию продвижения. Такие серьезные изменения на фоне кризиса не позволят Trend Micro показать высокие результаты уже сейчас, а будут служить базой для развития только на следующий год. Потенциал роста – Низкий.

В прошлом году рост компании "Доктор Веб" базировался на продвижении через канал ISP (интернет-провайдеры) своего антивирусного сервиса Dr.Web AV-Desk, который был первым в своем роде. Сейчас этот канал близок к насыщению, за него разворачивается борьба с участием лидеров рынка и крупных западных игроков. Кроме этого Dr.Web AV-Desk является низкомаржинальным, а конвертировать большое число подписчиков в денежный поток в условиях кризиса будет крайне нелегко. Увеличивается и технологическое отставание компании на фоне лидеров, даже несмотря на недавний выход долгожданной линейки 5.0. Поэтому потенциал роста - Низкий.

Новый российский офис компании McAfee в этом году намерен инвестировать в российский рынок значительные средства. McAfee ведет активную работу с партнерами и имеет один из лучших продуктовых портфелей для всех сегментов рынка. Как и в случае с Trend Micro, в этом году, к сожалению, не стоит ожидать от McAfee высоких показателей роста, тем не менее компанией может быть заложена хорошая база для роста в 2010 году. Потенциал роста остается Низкий.

Все остальные игроки по доходам будут балансировать на уровне прошлого года или терять их часть, уступая место Лаборатории Касперского, Eset и Symantec.

Прогноз объемов продаж для каждого вендора на 2009 год в количественном выражении не производился из-за сильной закрытости и непрозрачности рынка, и, как следствие, его заведомо низкой точности.

6. Комментарии партнеров Anti-Malware.ru

Сергей Кухтин, генеральный директор компании «Алатус»:

«Приведенные цифры - в первую очередь динамика роста - отражают качество работы вендоров в канале. И лидеры тут, по-моему, вполне заслуженные – целевая маркетинговая компания ряда производителей дала свои плоды. Плюс во второй половине 2008 года внес свои коррективы кризис – в жестких условиях не до экспериментов, клиенты стараются ориентироваться на проверенные решения, а конкурентный переход маловероятен».

«К сожалению, в исследовании не отражено распределение долей отдельно в сегментах Enterprise, SMB и домашних пользователей. Очевидно, что расстановка сил в каждом из сегментов сильно отличается от суммарных показателей».

Олег Гудилин, руководитель отдела стратегического маркетинга Kaspersky Lab EEMEA:

«В отчете верно передана основная тенденция 2008 года: доля целого ряда западных игроков неуклонно сокращается, российские же компании напротив чувствуют себя довольно уверено. В тоже время информация по ряду компаний на наш взгляд не совсем точно отражает реальную картину. В частности озвученные нами официально 3 млрд. рублей, потраченных пользователями на продукты «Лаборатории Касперского» в 2008 году, были приведены к долларовому эквиваленту без должного учёта курсовой разницы в течении года. В итоге это отразилось как на итоговой доле рынка, так и на темпах роста нашей компании, озвученных в отчёте. В тоже время мы отчетливо понимаем, что в российских реалиях, когда компании непубличны, получить абсолютно точную информацию невозможно».

«В 2009 году у Лаборатории Касперского планируется выход новых персональных продуктов версии 2010, а также обновленных версий корпоративных продуктов, построенных на новом антивирусном ядре. Планируется также выпуск новой версии системы управления защитой Kaspersky Administration Kit, которая, не потеряв своих мощных возможностей по управлению распределёнными сетями, стала еще более простой и удобной даже для администраторов маленьких компаний. Всё это позволит нам не только сохранить лидерство в текущем году, но и упрочить свои позиции как на российском, так и на зарубежных рынках. “Российский антивирус, завоевавший мир”, - такое определение как нельзя точно характеризует положение нашей компании на рынке».

Олег Никитский, менеджер по дистрибуции, Россия и СНГ корпорации Symantec:

«Российский антивирусный рынок все еще является быстрорастущим, тем не менее, мы считаем, что дальнейшее его развитие будет происходить не экстенсивным, а интенсивным путем, как это происходило в других странах. Базовая потребность корпоративных заказчиков в обычных антивирусах уже в большей степени удовлетворена, и они начинают задумываться о дополнительных технологиях, таких как резервное копирование и восстановление данных, контроль за доступом к сети – всем тем, что обеспечивает защиту данных и систем на более качественном уровне».

«Предвосхищая эту тенденцию, Symantec выпускает в 2009 году на Российский рынок средство для полноценной защиты конечных точек - Symantec Protection Suite, в который помимо передовых антивирусных технологий, включены средства быстрого резервного копирования и восстановления, а также технологии Network Access Control. Мы считаем, что этот продукт крайне необходим для всех заказчиков: от малого бизнеса до крупных предприятий, и видим большие перспективы подобного подхода. Также хотелось бы отметить решение Symantec в области предотвращения утечек конфиденциальной информации, которое является ведущим на рынке, и совместно с другими технологиями Symantec позволяет нашим заказчикам обеспечить наилучшую комплексную защиту своей информации, инфраструктуры и конечных точек».